Zachęty podatkowe na B+R i innowacje

Jak zwiększyć poziom innowacji w Polsce? Jak sprawić, aby innowacje stały się remedium na pułapkę średniego rozwoju? Dyskusja na ten temat trwa w Polsce od lat. W ostatnich miesiącach nabrała barw dzięki powołaniu Rady ds. Innowacji oraz konsultacjom związanym z „Białą księgą innowacyjności” MNiSW.

Ponieważ brak jednego złotego klucza do innowacji i ponieważ rozmaici interesariusze widzą jej problem z różnych perspektyw, w debacie przedstawiono bardzo wiele różnych opinii o ich barierach i sposobach ich pokonania. Jedne opinie dotyczą edukacji (na różnych poziomach), inne promocji, kolejne – prawa, działań rządu, usprawnienia powiązań nauki z przemysłem, infrastruktury finansowej i fizycznej, wspierania popytu oraz wielu innych kwestii.

Dwa zagadnienia, wcześniej mniej widoczne w dyskusji, wybiły się teraz na pierwszy plan: problem podatków oraz problem start-upów. Oba często podnoszone także w dyskusjach za granicą.

Problem zmiany systemu podatków na B+R i innowacje podniosły ostatnio m.in.: Kancelaria Prezydenta, Narodowe Centrum Badań i Rozwoju, Lewiatan (Rekomendacja Rady Podatkowej Konfederacji Lewiatan w zakresie konstrukcji ulgi na działalność badawczo rozwojową (B+R) ), dwie firmy konsultingowe: PWC (Rozwiązania podatkowe na rzecz badań i rozwoju , 2015) oraz Deloitte (Poland Corporate R&D Report 2015 ). W debacie zabrała głos Koalicja na rzecz Polskich Innowacji (KPI), której założycielami są m.in. FNP, NCBR, Gdański Park Naukowo-Technologiczny, Intel, Lewiatan, PwC, Startup Poland oraz Wardyński i Wspólnicy. Zachęty podatkowe były jedną z najczęstszych podejmowanych kwestii w ramach konsultacji poprzedzających „Białą księgę innowacyjności”.

Temat stał się gorący.

Podatki i subsydia

Problem podatków rozpatruje się równolegle z subsydiami, jako dwiema formami rządowego wsparcia B+R.

Istnieje wiele argumentów za potrzebą wsparcia ze strony państwa sektora badań, a zwłaszcza B+R przedsiębiorstw. Znajomość owych argumentów jest ważna, gdyż występują one z nierówną siłą w różnych krajach. Najważniejszy z nich jest taki: wysoki stopień niepewności powoduje, że podmioty gospodarcze niechętnie angażują się w działalność innowacyjną. Dotyczy to przede wszystkim małych i średnich przedsiębiorstw, a w szczególności start-upów. „Główny problem w konstruowaniu systemów finansowych wspierających badania i innowacje w sektorze przedsiębiorstw polega na tym – pisze Stanisław Kubielas – aby korekta niesprawności rynku nie powodowała zniekształceń alokacji rynkowej tam, gdzie ona działa sprawnie”. Żeby spełnić ten warunek sformułowano wiązkę celów systemu finansowego wspierającego działalność badawczo-innowacyjną przedsiębiorstw. Jednym z nich jest postulat, aby „system wspierał, a nie wypychał działania badawcze i wdrożeniowe, które i tak zostałyby podjęte przez sektor prywatny”. Podobnie jak w przypadku uzasadnień, poszczególne cele nie są równie istotne w każdym kraju.

W praktyce stosowane są dwie grupy instrumentów w różny sposób rozwiązujące te kwestie: zachęty podatkowe i subsydia (granty), pisze dalej Kubielas. Przy zachętach podatkowych „zasadniczy wybór kierunku alokacji należy do przedsiębiorstwa i na nim też spoczywa głównie zadanie zapewnienia źródła finansowania (…) Przy subsydiach wybór kierunku alokacji leży w gestii sponsora, najczęściej agendy budżetu państwa, który zapewnia podstawowe źródło finansowania”.

Szczegółowo opisano wady i zalety każdego systemu, m.in. cechą instrumentów podatkowych jest „łatwość i niskie koszty w administrowaniu przez agendy rządowe i przedsiębiorstwa”, a subsydiów – „przejrzystość i możliwość selektywnej koncentracji na projektach o wysokiej społecznej stopie zwrotu”.

W praktyce poszczególnych państw stosuje się oba systemy, choć w różnych proporcjach. Estonia, Finlandia, Luksemburg, Meksyk, Niemcy, Nowa Zelandia, Rosja, Szwecja i Szwajcaria nie stosują zachęt podatkowych. Odwrotnie Brazylia, stosuje ona wyłącznie zachęty, a nie udziela dotacji.

Wydatki rządowe na zachęty podatkowe są wyjątkowo wysokie (jako odsetek PKB) w Kanadzie, Belgii i Japonii. Zazwyczaj mieszczą się one w przedziale pomiędzy 0,03% do 0,22% PKB. Wydatki rządowe z tytułu zachęt podatkowych są wyższe od dotacji rządowych na B+R i innowacje m.in. w Belgii, Danii, Francji, Holandii, Irlandii, Kanadzie, Portugalii oraz na Węgrzech; w Austrii i Słowenii są do siebie zbliżone. Polska stosuje ulgi podatkowe, ale jej wydatki na zachęty należą do najniższych na świecie.

Podstawowe formy zachęt

Siła oddziaływania zachęt podatkowych jest proporcjonalna do wysokości marginalnej stawki podatkowej obciążającej dochody przedsiębiorstw, podkreśla Stanisław Kubielas. W zależności od kraju i branży stawka ta wynosi od 12,5% (Irlandia) do 39% (Francja); najczęściej waha się ona w okolicach 25% (Austria, Izrael, Hiszpania). Stawki w Polsce należą do niższych (19%), choć nie są tak niskie, jak w krajach bałtyckich (15%). Kraje o niższych stawkach podatkowych często rezygnują z dodatkowych zachęt na B+R, licząc, że niski poziom obciążenia podatkowego sprzyja wszelkim inwestycjom, również badawczym. „Występuje tu pewna iluzja, wynikająca z nieuwzględniania efektów globalizacji i arbitrażu podatkowego”. Samo obniżenie marginalnej stawki podatkowej CIT (corporate income tax) może prowadzić w konsekwencji do ucieczki inwestycji B+R do krajów o wyższym opodatkowaniu i dużych zachętach, gdzie „relatywne korzyści podatkowe z wykorzystania ulg, jeżeli istnieją dochody pozwalające na dokonanie odpisów, są znacznie wyższe” (Kubielas).

Zachęty podatkowe na B+R i działalność innowacyjną stały się popularne w latach 1980. Mogą być one oferowane w dwóch podstawowych postaciach: ulg podatkowych (R&D tax allowances, tax deduction) oraz kredytów podatkowych (R&D tax credit).

Podczas gdy ulgi podatkowe obniżają dochód do opodatkowania (zazwyczaj ponad 100%), kredyty podatkowe bezpośrednio zmniejszają należny podatek (zazwyczaj 5-40%).

W Polsce panuje zwyczaj określania wszystkich zachęt mianem „ulg”. Jednak dla uniknięcia nieporozumienia w stosowaniu terminu „ulgi” w węższym i szerszym znaczeniu wszystkie formy korzyści podatkowych będę określał jako „zachęty”.

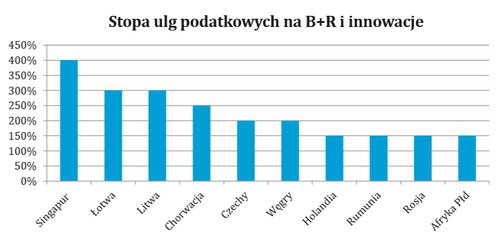

Niektóre kraje wprowadziły super ulgi (patrz: diagram), które wahają się od 150% do – w pewnych przypadkach – 400% (Singapur).

„Podstawą naliczania ulg może być kwota wydatków B+R w roku podatkowym (volume-based) lub ich przyrost (incremental) w stosunku do określonej bazy z okresu poprzedniego. Chociaż systemy oparte na wielkości wydatków są prostsze do wdrożenia i mniej podatne na wahania, konstrukcja przyrostowa jest mniej kosztowna i bardziej skuteczna dla rządów, gdyż minimalizuje ilość dotowanego B+R, które zostałyby podjęte nawet w przypadku braku wsparcia” (Kubielas). Niemniej stosuje ją mniej państw (Irlandia, USA). Niektóre kraje sięgają po obie formy: Japonia, Korea, Portugalia, Hiszpania.

Poszczególne kraje stosują przy tym różne metody ustalania okresu przyrostów – takie jak:

„przesuwające się okno” (rolling-average base) – przeciętna dla pewnego okresu,

stała baza (fixe base) – określony rok (z uwzględnieniem czynnika inflacji),

podstawa sprzedaży – stosunek wydatków na B+R do dochodów ze sprzedaży (firma może ubiegać się o ulgi, gdy odsetek B+R/sprzedaż jest wyższy niż w roku poprzednim).

Gdy wziąć pod uwagę dwa warianty zachęt podatkowych, zwykłe bezpośrednie odpisy (ulgi) i kredyty podatkowe, oraz dwie metody naliczania, od kwoty bieżącej lub od przyrostu wydatków, istnieją praktycznie cztery kombinacje zachęt podatkowych, zwraca uwagę Kubielas.

Inne podstawowe formy zachęt podatkowych to:

przyspieszona amortyzacja kapitału B+R;

zwolnienie z podatku od płac oraz podatków społecznych – w Belgii, Holandii, Szwecji, na Węgrzech czy we Włoszech (np. instytucje odprowadzają tylko połowę składek zdrowotnych nowo zatrudnionych pracowników naukowych publicznego sektora nauki lub też zagraniczni eksperci zatrudnieni w przedsiębiorstwach mają prawo do 25% zniżki od podatku dochodowego w okresie pierwszych trzech lat pobytu w kraju);

„patent box” (przychody uzyskiwane przez firmy dzięki prawom własności intelektualnej podlegają opodatkowaniu niższą stawką).

W większości krajów OECD wydatki na B+R można rozkładać i odliczać w okresie od 3 do 10 lat. Gwarantuje to, że firmy wchodzące dopiero na rynek, które nie wypracowują jeszcze wysokiego dochodu, lub też firmy, które wskutek np. przejściowych strat lub okresowych fluktuacji dochodów nie mają zobowiązań podatkowych, nie zostają pozbawione korzyści wynikających z systemu podatkowego. Czasem stosowany jest instrument wakacji podatkowych dla przedsiębiorstw zakładających własne ośrodki B+R.

W pewnych sytuacjach jednostki lub organizacje mogą uwzględniać w podatkach poniesione straty w formie odliczeń od podatków za lata ubiegłe (carry back) lub też przenosić niewykorzystane ulgi na lata następne (carry forward). Zdarza się, że prawo pozwala firmom na „handlowanie” ulgami podatkowymi z partnerami finansowymi w zamian za finansowanie B+R.

Wydatki na B+R można podzielić na: bieżące (wynagrodzenia personelu badawczego i koszty materiałów) oraz kapitałowe (koszt budynków, instalacji i wyposażenia). Z reguły kraje OECD pozwalają na odliczanie bieżących wydatków na B+R od dochodu w roku, w którym zostały one poniesione. Wiele państw rozciąga tę zasadę na inne formy wydatków bieżących (np. szkolenia i marketing). Gdy idzie o wydatki kapitałowe na B+R, niektóre kraje pozwalają na odpisywanie ich w roku, w którym zostały one poniesione, podczas gdy inne wymagają, by podlegały one (lub ich część) amortyzacji w dłuższym okresie czasu.

W wielu krajach OECD stopa amortyzacji inwestycji kapitałowych w działalność B+R (budynki i urządzenia) określa sposób ich deprecjacji do celów podatkowych. Część krajów wprowadziła zasadę bezpośredniego odliczania od dochodów kosztów aparatury badawczej w całości, w roku, w którym zostały poniesione. Są również kraje OECD, które tę zasadę rozciągnęły na inwestycje w budynki. Instrumentem podatkowym jest też zgoda na zaliczanie kosztów kapitałowych działalności badawczo-rozwojowej przedsiębiorstw do wydatków inwestycyjnych uprawnionych do ulg podatkowych inwestycyjnych, pozwalających na przyspieszoną amortyzację.

Różne instrumenty

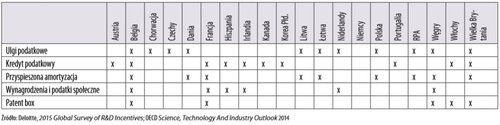

Poszczególne kraje dobierają sobie różne zestawy instrumentów (patrz: tabela). Różnorodność systemów podatkowych w różnych krajach utrudnia porównania. Instrumenty podatkowe przybierają niezwykle zróżnicowane formy w praktyce poszczególnych państw i regionów. Szczegółowe przepisy określają np. jakie elementy B+R (lub działalności innowacyjnej) podlegają ulgom podatkowym (np. zatrudnienie i wynagrodzenia badaczy, budynki i urządzenia, zakup wyników B+R w formie oprogramowań, patentów i licencji oraz know-how, wprowadzenie nowych technologii, atestacja itd.).

Instrumenty polegające na zwolnieniach podatkowych przewidują np. całkowite zwolnienie od podatku organizacji, których celem statutowym jest działalność naukowa lub też wpływów uzyskanych przez nie ze sprzedaży patentów, licencji, know how.

Instrumenty podatkowe w sferze B+R i innowacji nie ograniczają się do podatków od dochodów organizacji. W wielu krajach badacze mogą w swych rozliczeniach podatkowych odliczać od podstawy opodatkowania zakup książek i przyrządów naukowych. W wielu krajach obowiązuje zerowy VAT na usługi naukowo-techniczne.

Niektóre kraje orientują zachęty podatkowe na pewne kategorie organizacji gospodarczych, takich jak MSP (Argentyna, Australia, Francja, Japonia, Kanada, Korea, Norwegia, Turcja, Węgry, Wielka Brytania, Włochy), młode firmy i start-upy (Belgia, Francja, Holandia, Portugalia, USA), wielkie firmy i międzynarodowe koncerny (Turcja, Wielka Brytania) lub też firmy, które zatrudniają badaczy (Brazylia, Francja, Hiszpania, Portugalia, Węgry). „W szczególności wiele krajów decyduje się na stworzenie silniejszej dźwigni podatkowej dla małych firm (…), które są mniej skłonne do ponoszenia ryzyka własnych prac badawczych, nie są w stanie udźwignąć kosztów zatrudniania wysokokwalifikowanej kadry badawczej lub wręcz utrzymywać własnej bazy badawczo-rozwojowej” (Kubielas).

Zachęty podatkowe mogą też być kierowane do poszczególnych dziedzin badań lub branż przemysłu. Takimi celami są energia i środowisko (Belgia, Węgry, USA), design i przemysły kreatywne (Francja, Węgry), gry wideo (Kanada, Wielka Brytania), rolnictwo (Węgry), badania oparte na współpracy lub podwykonawstwie.

Niektóre systemy podatkowe pozwalają na wykonywanie pewnych (lub wszystkich) badań za granicą (np. Australia, Austria, Belgia, Chiny, Chorwacja, Czechy, Francja, Holandia, Kanada, Korea, Litwa, Portugalia, Węgry, Włochy). Inne zabraniają tego (np. Austria, Niemcy, Izrael, RPA, Turcja, Wielka Brytania). Poszczególne kraje rozmaicie odnoszą się do uwzględniania badań kontraktowych oraz rozmaicie traktują wydatki i przychody związane z własnością intelektualną.

Definicje B+R tworzone w prawie podatkowym różnią się między poszczególnymi krajami, gdyż mają one służyć osiągnięciu różnych celów. Większość krajów OECD definiuje B+R na potrzeby podatkowe w sposób bardziej restrykcyjny niż Podręcznik Frascati , jednak niektóre kraje w sposób szerszy – np. Hiszpania pozwala na korzystanie z ulg na rozwój oprogramowań, pod warunkiem że są nieszablonowe. Pewne zachęty podatkowe są wprowadzone dla wsparcia szerokiego frontu B+R, inne są ukierunkowane na specjalny typ B+R (np. badania podstawowe albo przeciwnie, badania ukierunkowane gospodarczo, czyli głównie badania stosowane i prace rozwojowe) lub przedsiębiorstw (np. nowe firmy, małe firmy itd.) lub też na cele regionalne. Wiele firm argumentuje, że usprawnienia inżynierskie powinny być także uwzględnione w ulgach podatkowych. W żadnym jednak kraju nie podlegają ulgom same tylko prace rozwojowe, jeśli nie są powiązane z badaniami naukowymi.

W krajach Unii zachęty podatkowe wymagają zgodności z przepisami o pomocy publicznej oraz notyfikacji Komisji Europejskiej.

Wymogi administracyjne uzyskania pomocy podatkowej różnią się w poszczególnych krajach. Wiele krajów oferuje pomoc firmom w radzeniu sobie w procedurach podatkowych (np. informacje online i stosowanie uproszczonych form rozpatrywania wniosków). Pod tym względem szczególnie szczodra jest Kanada. Jej system pomocy budzi zachwyt polskich wynalazców (zob. artykuły Krzysztofa Konsztowicza, http://www.kip.ath.bielsko.pl/Prod_Inn/ProduktywnoscInnowacje_Nr7.pdf).

Różne systemy

Polska była wśród krajów, których rządowe wydatki na zachęty podatkowe na B+R i innowacje były najniższe wśród krajów OECD. Do tego stopnia, że na diagramie OECD przedstawiającym wydatki bądź w skali bezwzględnej, bądź też jako procent PKB, wyniki Polski były tak znikome, że w obu przypadkach ledwo wykraczały poza linię poziomą. Dotacje – przede wszystkim udzielane przez NCBR i PARP – miały większe znaczenie.

Próbą zmiany sytuacji były nowe zachęty podatkowe w formie ulg, które weszły w życie 1 stycznia 2016. Przedsiębiorcy zyskali możliwość odliczenia podatkowego od 110% do 130% kosztów poniesionych na działalność badawczo-rozwojową (B+R). Jeśli spojrzymy na diagram „Stopa ulg podatkowych”, przekonamy się, że choć w dobrym kierunku krok ten jest wyjątkowo nieśmiały. Komentarz Beaty Cichockiej-Tylman – „nowe ulgi pomogą rozwinąć B+R w Polsce, niemniej wskazane byłoby wprowadzenie bardziej zachęcających mechanizmów” – podziela wielu przedsiębiorców i polityków. Nic dziwnego, że ważą się plany postawienia bardziej zdecydowanego kroku w kierunku innowacji.

Nie sposób jeszcze ocenić skuteczności tych nowych zachęt. Istotne będzie, jak podkreśla Marcin Sidelnik, „podejście władz podatkowych do kontroli odliczeń z tytułu B+R”. Jest to ważne, gdyż to właśnie lęk przed kontrolą skarbową jest jedną z przyczyn niechęci do sięgania po pomoc państwa.

Można się zastanawiać, czy niedowład zachęt jest przyczyną niskich wskaźników innowacji w Polsce. Po pierwsze, nie jest pewne czy wskaźniki te są miarodajne: firmy się nie przyznają, że są innowacyjne, gdyż spotyka je za to kara w postaci wypełniania wielostronicowego kwestionariusza PNT-01 (obok wielu innych wielostronicowych kwestionariuszy GUS i NBP). Dopiero gdy zachęty są istotne i znacznie przekraczają mitręgę biurokratyczną i niedogodności związane z kontrolą skarbową, firmy skłonne są po nie sięgać. Pomocy w radzeniu sobie z procedurami daleko w Polsce do wsparcia, jakie oferuje Kanada, kraj o najwyższej przewadze wydatków rządowych na zachęty podatkowe jako odsetka PKB. Dostępność informacji z innych źródeł niż urzędy statystyczne skłania firmy do ujawniania swoich innowacyjnych działań: w ten sposób znaczne zachęty podnoszą nie tylko „faktyczny”, ale i – w jeszcze większym stopniu – „statystyczny” poziom innowacji.

Po drugie, nie jest pewne, czy zachęty w Polsce zadziałają. Jednak, jak mówią Anglicy, „smak budyniu poznaje się w trakcie jedzenia”. Każda polityka na charakter hipotetyczny i eksperymentalny: zakłada się pewną definicję problemu oraz hipotezy dotyczące jego rozwiązania i wprowadzając instrumenty polityki weryfikuje, czy założenia się sprawdzają. Biorąc to pod uwagę trzeba powiedzieć, że założenia co do skuteczności zachęt podatkowych na rzecz B+R i innowacji w Polsce nie sprawdziły się, a sytuacja historyczna Polski – uniknięcie „pułapki średniego rozwoju”, konieczność „odrabiania zaległości” i przejścia do „innowacyjnej fazy rozwoju gospodarczego” – wymaga sięgnięcia po radykalniejsze środki i podjęcie eksperymentu wprowadzenia znacznie większych zachęt podatkowych na B+R i innowacje.

Kreśląc przełomowe plany nowych rozwiązań, warto spojrzeć na te stosowane w innych krajach.

Czeski CIT jest identyczny z polskim (19%). Czechy stosują superulgi: możliwość odliczenia 200% kosztów poniesionych w trakcie realizacji projektów B+R. Ponadto dostępna jest ulga od podatku dochodowego od osób prawnych na pewnego typu inwestycje w centrach technologicznych i tzw. strategicznych centrach usług. Definicja B+R zbliżona do tej zastosowanej w Podręczniku Frascati .

Chorwacki CIT jest zbliżony do polskiego (20%). Chorwacja stosuje jeszcze bardziej korzystne superulgi: 250% na badania podstawowe, 225% na badania stosowane, 200% na projekty rozwojowe, 175% na studia wykonalności (malejąca stopa ulg wraz ze zbliżaniem się działań do działalności rynkowej).

Kanadyjski CIT waha się od 11 do 31%. W przeciwieństwie do Czech i Chorwacji, Kanada stosuje nie ulgi, lecz kredyty podatkowe, dostępne dla firm, osób fizycznych pod warunkiem, że prowadzą działalność w Kanadzie. Federalny kredyt wynosi 15%, ale małe firmy kontrolowane przez przedsiębiorcę kanadyjskiego mogą uzyskać nawet 35-procentowy kredyt. Kredytów podatkowych udzielają także władze prowincji.

Komentarze

Tylko artykuły z ostatnich 12 miesięcy mogą być komentowane.